回想一下,過去半年當有轉帳需求,你是出門到巷口的超商找 ATM?還是隨時隨地拿出手機一指搞定?

上一趟海外旅行,你是早在家裡透過手機比價,幫自己預定好旅平險?還是登機前,才急忙在機場保險櫃檯辦好手續?

工作告一段落,到超商喝杯咖啡重新醒腦時,你習慣買下第二杯半價、寄杯該店?還是用手機 App 下單,一邊享有高折扣,一邊將存杯即時轉送給遠方關心的人?

小心,你的金融使用習慣,正悄悄地影響著未來財富潛力!

Fintech 浪潮襲來,各家金融機構無不使出渾身解術推出數位金融新服務,也密切追蹤新服務帶來的影響與改變。

「近 3 年,民眾在數位金融上成長快速,移動愈來愈明顯,」數位金融力大調查執行人東方線上副總監楊少夫觀察,近六成的人幾乎每兩天就會透過網路來處理金融相關事務;若與理財行為交叉觀察,「有愈穩定收入的消費者,在數位金融力的表現愈強」。

楊少夫分析,數位金融力能夠反映新式消費的使用傾向,「尤其月薪 4 萬元以上,數位金融更成為管理財務的必要方式。」

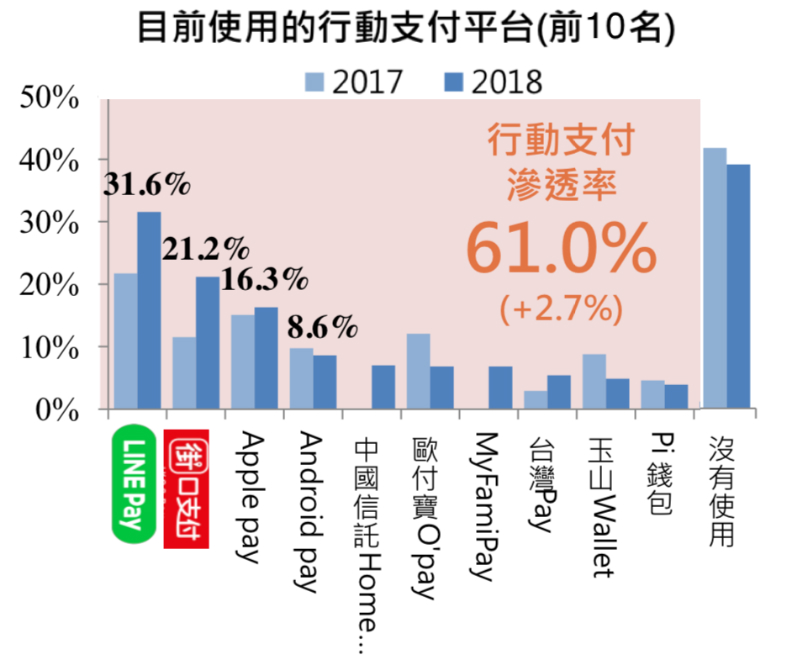

此外,在行動支付上,每月使用 6 次以上的高頻使用者,比例也大幅成長 6 成;在 LINE Pay 與街口支付各領風騷帶動下,整體滲透率突破六成大關,兩個品牌合計拿下逾 8 成市占,笑傲行動支付市場。

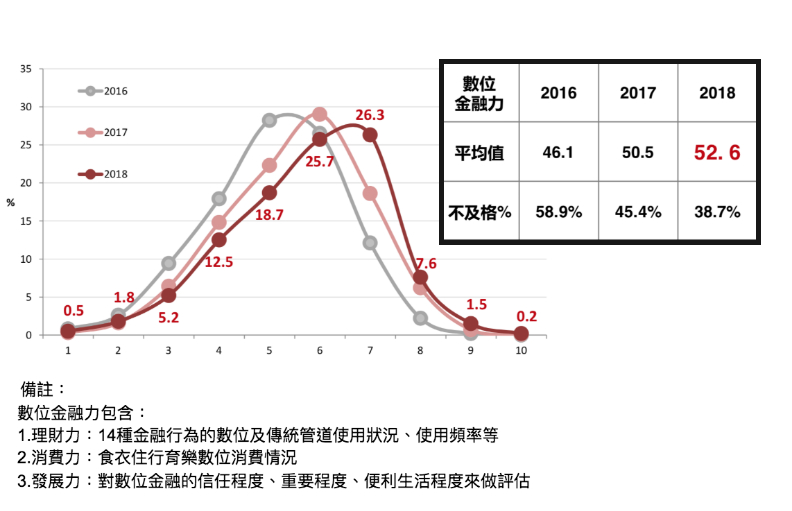

《遠見雜誌》連續第 3 年進行「數位金融力」大調查追蹤,今年再與台新銀行、東方線上合作,在 9 月底至 10 月初,透過網路訪問 20~49 歲民眾的數位金融使用情況,回收有效問券 1,068 份。

「數位金融力」大調查試圖透過「數位理財力」、「數位消費力」、「數位發展力」三大指標,分別評估受訪者在投資、理財與生活消費的數位化程度,與對數位金融服務的使用與期待,並換算成「數位金融力」(總分 100 分),以呈現台灣數位金融主要使用者的樣貌。

現象一:實體金融位移至數位金融

調查結果顯示,2018「數位金融力」得分 52.6 分,較去年小幅成長 4.2%,從 2016 數位金融元年 46.1 分、2017 年 50.5 分一路昂頭,呈現低檔起飛之姿。

▲ 台灣數位金融力低檔起飛。

三大指標中,與使用數位工具最相關的「數位理財力」54.5 分、「數位消費力」28.6 分近乎持平,反倒是「數位發展力」74.6 分,較去年增加 5.2 分,增長 7.4%。

楊少夫指出,相較於前兩年,消費者對於新服務偏向嘗試的行為面改變,今年則進一步在態度面上,展現對數位金融帶來的方便性與重要性有了高度認同與期待,「純網銀與行動支付帶來行為黏著性與觀念正向性,對數位金融接下來的爆發發展很值得期待。」

楊少夫的觀察反映在調查中,確實也顯現著實體金融正加快腳步往數位金融移動的跡象。

在 14 項金融行為調查上,整體使用比例前三高的金融服務為帳務查詢(95%)、轉帳(94%)與存款(88%);最少使用的 3 項功能則是理財諮詢(35%)、貸款申請(23%)與黃金投資(19%)。

▲ 投資行為高度數位化。

但仔細觀看各金融需求在實體、網路與使用比例的變化,與 2016 年相較,包括消費支付、外匯交易、股票投資、投保與客服諮詢的使用比例快速增加,增幅都在 20 個百分點以上,取得金融即時資訊使用比例更成長 5 倍,顯見這兩年數位金融服務打開便利大門,確實擴大了消費者相關需求。

其中,投資行為明顯高度數位化,包括取得資訊、股票、基金與黃金投資等數位化比例都超過 8 成。

不過,即使同樣透過網路進行數位金融服務,隨身金融與定點金融仍各有擅場,像是股票投資、消費支付、取得金融即時資訊、帳務查詢與轉帳等需求明顯以行動載具為主流;至於投保、基金投資、信用卡申請等需求,多數消費者還是習慣在定點,以桌機進行。

現象二:行動支付高頻使用者大爆發 年成長逾六成

2018 年不少銀行在自家網銀 App 上增加掃碼收支功能,包括全家、屈臣氏、六角等超商、零售、食品業者也舉旗加入行動支付行列。

即使大軍壓境,今年行動支付品牌滲透率冠亞軍,仍由以支付為核心業務的 LINE Pay 與街口支付雙雙以 31.6%、21.2% 拿下,去年亞軍 Apple Pay 則緊追在後。

LINE Pay 與街口支付不僅滲透率傲視群雄,也各自以增加 10 個百分點的年成長表現橫掃市場,兩者合計滲透率高達 52.8%,搶下行動支付半壁江山。

▲ LINE Pay、街口勇奪行動支付市場前二強。

雖然整體來看行動支付今年成長並不多,僅由去年的 58.3% 微幅增加至 61%;但在使用頻率上,高頻使用者(每月 6 次以上)卻大爆發,比率高達 32.3%,年增長逾六成,可說是一旦習慣使用行動支付,「就回不去了」。

東方線上認為,消費者只要一開始使用行動支付,黏著度會立即顯現,對服務提供者而言,挑戰在於如何讓更多消費者願意跨出第一步。

現象三:高薪族展現愈強數位金融力

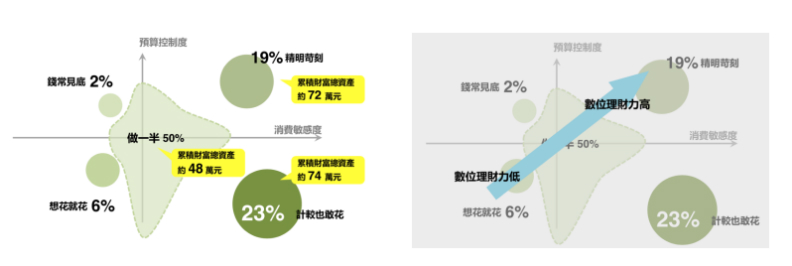

在之前所做調查中可以發現,大部分人理財都做一半,當消費敏感度與預算控制度愈高時,跟財富累積的深度會呈現高度正相關,那麼數位金融力呢?是否會影響財富多寡?

楊少夫分析,數位金融力能夠反映消費者預支未來、新式消費的使用傾向,也與每月薪資花費的謹慎態度高度相關,從調查中看到「有愈穩定收入的消費者,在數位金融力的表現愈強」、「月薪 4 萬元以上,數位金融更成為管理財務的必要方式。」

▲ 月薪愈高,數位金融需求愈強。

有沒有可能透過使用數位金融工具,協助個人財務成長?

「理財習慣更須從低薪期養成。」台新 Richart 建議,善用結合了「儲蓄、支付、理財、貸款、保險、外幣」等整合性產品服務的數位銀行,可以從高利活儲、存錢信用卡,或是銅板投資等服務開始練習理財,一步一步把把錢從「小」練到「大」。

在網路論壇上,Richart 數位銀行就因「使用介面直覺、便利、可愛」、「1% 活儲利率讓小資族記得存錢」或「信用卡現金回饋直接存回 Richart 帳戶滾 1% 利息」等服務貼近年輕族群需求,而獲得最多聲量與口碑。

專注推動機器人理財的金融新創公司好好投資,是台灣唯一擁有「AI 投資分析演算系統」發明專利的 Fintech 公司,創辦人楊少銘立志把傳統高門檻人力財富管理,搬到網路的智慧理財平台上。

他認為,善用 AI 工具,能將原先難以吞嚥的複雜金融數據,消化至一般人可輕易解讀後,協助產生「專屬」最適投資組合。

而且,一般投資,買完後也只能靠自己判斷投資時間,但機器人理財卻能將私人銀行高端投資規劃技術搬上手機 App,24 小時提供定期、不定期事件的自動化基金「投資後」管理。「讓最需理財的小資族,也能簡單直覺好好投資。」

台新也為降低投資門檻努力,Richart 推出的 AI 智慧投資以「圖像化的介面+簡易的操作步驟」為訴求,在基於個人風險推薦的基金組合中,快速用拉 Bar 方式 10 秒鐘就能完成購買最適合自己的基金;投資期間,更協助監控市場、做出提示及轉換建議,讓投資有效化繁為簡。

AI 投資就像是投資先修系統,讓一般人在還沒有能力自主投資前,也能有專業投資團隊協助控制風險,一步一步從風險概念、基金挑選、投資監控到資產配置等逐步累積經驗,敲開投資世界的大門。

▲ 數位金融能力愈強,愈能掌握財富。

你還在為理財傷腦筋嗎?調查結果顯示,越能善用數位金融工具,對整體財富提升與累積有正相關效應,趕緊讓數位金融成為你累積財富的最佳助攻手吧!