川普一句關稅威脅,連帶影響比特幣、以太幣等加密資產崩盤,連穩定幣也難逃一劫,短短 24 小時內引爆 190 億美元槓桿清算,無情揭開市場層層堆疊的泡沫與系統性風險。

10月10日至11日,加密貨幣市場經歷了史上規模最大的槓桿清算。根據數據追蹤機構CoinGlass統計,當天短短24小時內,全市場有超過190億美元的槓桿部位被強制平倉。

市場震盪的導火線,是美國總統川普威脅對中國增稅100%,美股聞訊重挫,避險情緒迅速蔓延至加密貨幣市場,比特幣盤中跌幅一度深達13.5%,失守11萬美元關卡,以太幣也一度暴跌超過17%。

但與歷史事件相比,這次的跌幅雖重,卻稱不上「史詩級」崩盤,然而竟能釀成空前清算規模,引發幣圈對整起事件「另有蹊蹺」的聯想。

演算法穩定幣脫鉤 恐慌蔓延

回顧過往,2020年的「312慘案」曾讓比特幣單日跌幅超過五成,但當時全市場清算金額僅約30億美元;即便是著名虛幣交易所FTX破產時,爆倉金額也未超過20億美元。幣圈解讀,即使目前比特幣的2.3兆美元市值約是2020年的2倍大,但這次比特幣跌價幅度遠小於當年,卻造成多出5倍以上的清算規模,問題顯然並不單純。

「真正讓市場連環爆倉的關鍵,是過度槓桿與循環貸操作放大了風險」,台灣金融科技協會副理事長温宏駿指出。事件背後被認為與名為「USDe」的穩定幣,以及「使用該穩定幣進行槓桿質押」脫不了關係。

10月10日當晚,比特幣與以太幣價格波動後,USDe價格也出現異常,尤其在全球市占率最高的幣安交易所(Binance)報價中,應該與美元維持1比1匯價的USDe,竟在短短40分鐘內從1美元暴跌至0.65美元,「USDe與美元脫鉤,引發高槓桿倉位被強制平倉,加劇市場恐慌與拋售。」温宏駿說。

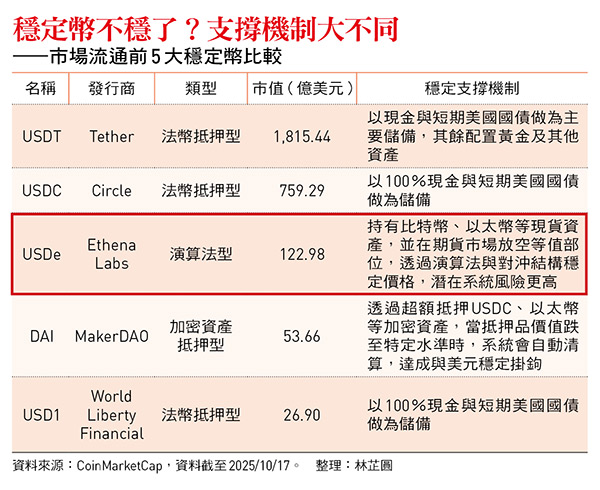

「穩定幣」,是指透過與法定貨幣(如美元)掛鉤,來維持價值穩定的加密貨幣。目前主流穩定幣的運作機制分為2種:一是「法幣抵押型」,如USDT、USDC,這類穩定幣有美元資產支撐;另一種是「演算法型」,如USDe,沒有直接美元儲備,而是透過演算法與對沖策略,發行商持有比特幣、以太幣現貨及對沖部位,利用「一手現貨、一手做空」結構,讓幣價穩定在1美元左右。

但「演算法穩定幣」並沒有想像中穩定,「一旦市場劇烈波動,像這次比特幣或以太幣價格暴跌,演算法模型可能反應過度,原本的平衡運算機制也會遭破壞,幣價就容易出現脫鉤、跌破1美元。」虛擬通貨商業同業公會祕書長張森雄說明。而因為USDe與其他虛幣有所連結,也難免進一步引發市場恐慌。

更令人關注的是,這次市場崩盤期間,各交易所USDe價格跌幅並不一致。在Bybit平台,USDe價格跌至0.95美元後就迅速回升;在Curve平台,其USDe價格跌幅僅約0.3%,數分鐘內便回復至1美元。相比之下,幣安報價的脫錨幅度嚴重,且花了較長時間才恢復錨定。

(作者:林芷圓;全文未完,完整內容請見《今周刊》;首圖來源:pixabay)