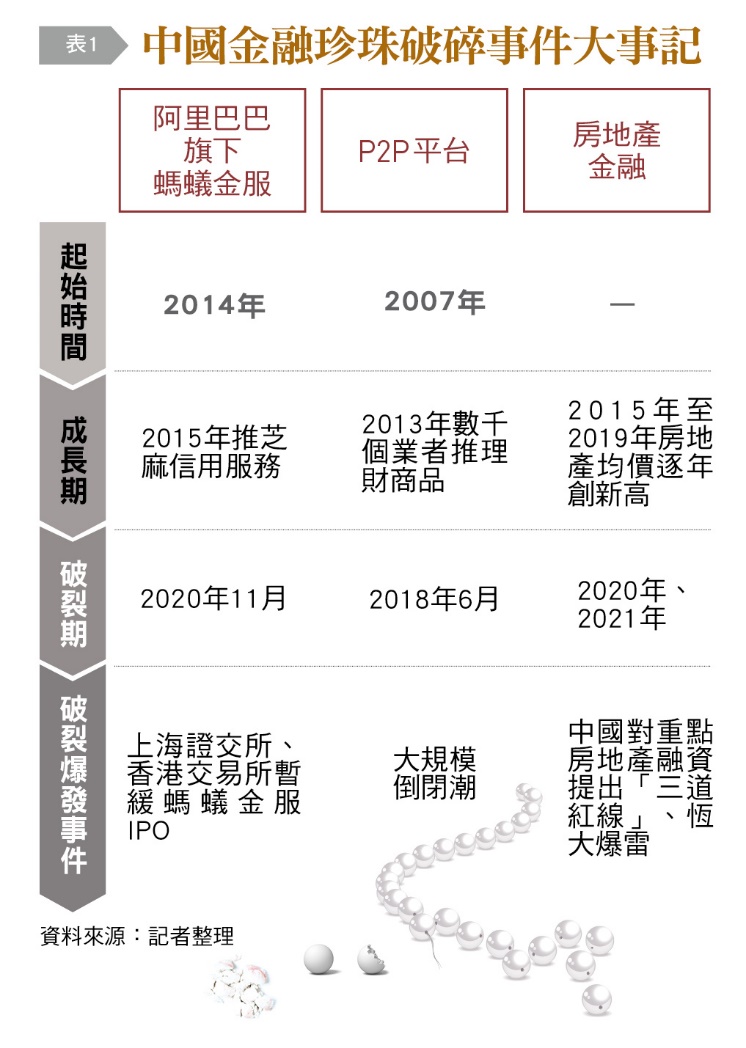

中國曾喊出波瀾壯闊的金融創新,原本看似能讓人民過上好生活,但在螞蟻金服、恆大等事件後,一串的「美麗經濟」珍珠項鍊陸續破碎,恐怕就是中國特色社會主義的線繩無法乘載這過重的夢想!

觀察2008年全球金融風暴,再翻開中國近代史,可發現當時中國經濟被金融海嘯波及,但中國政府立刻喊出擴大內需來衝經濟,也就在此時,科技業者開發各種金融科技,金融創新讓人們更方便消費,甚至更方便投資理財,果然短短幾年時間就創造了龐大的消費市場,各種金融活動也十分活躍!每年都創造出雙位數的經濟漂亮數字,人民口袋麥克麥克,還令不少國家相當羨慕這種高速發展曲線,甚至想仿效之。

電商平台成金融科技巨頭,過度消費曾讓內需一片大好

阿里巴巴旗下的淘寶原本只是一個網路購物平台,串聯著千萬個小商家與數億的消費者,有了這個基礎後,不是銀行的它盯上了金融這塊大餅,打著金融科技的旗幟,把金融變成一種數位水管,鑲嵌進入人們的各種生活,方便花錢沒感覺,又鼓吹這個數位錢包還能投資賺大錢,從支付工具又想要延伸到投資理財。

電商平台讓人民過度消費後,再推出有金融科技的消費貸和現金貸產品推波助瀾。無論是螞蟻旗下的「借唄」、「花唄」,還是京東旗下的「白條」,各個中國電商巨頭都推出自家的現金貸和消費貸產品,用快速批核、無抵押、高額度、現金返款等方式吸引消費者使用。至2019年,網路貸款已占中國短期消費貸款的一半之多。

對消費者個體而言,網貸泛濫很容易掉入消費金融陷阱,拆東牆補西牆,過度負債。媒體報導一名南京大學生無力償還56筆貸款又被催債,選擇輕生。

對整個經濟體而言,網路小貸業務公司通過高槓桿動支資金遠超自身出資額的貸款,會推高系統性風險。以螞蟻為例,其招股書中顯示,2020年上半年,由金融機構進行放款或已實現的資產證券化比例合計約為98%。螞蟻用這種方式,通過360億人民幣的資產總計槓桿了近2兆人民幣的聯合貸款,自己卻只承擔較小的風險。

中國政府這時突然聲稱該金融科技新業態問題層出不窮,在提高效率帶來便利的同時,也使金融風險不斷放大;而中國必須要守住不發生系統性金融風險的底線,螞蟻金服集團因此被迫暫緩IPO且被迫改組,它不是科技公司,而是一家金融機構,必須受到嚴密監管。

網貸、房地產衝經濟,亮麗數字恐與現實脫節

觀察另個曾打著普惠金融旗幟的P2P網貸行業,原本出發點似乎很良善,針對求借銀行無門的小百姓或小商家,推出號稱借錢容易、有錢也能放貸賺息的P2P平台金融創新產品,「人人都能輕鬆獲利」在當時也成為中國龐大民眾趨之若鶩的明星理財產品。

在發展至最高峰時期,竟有高達6,000家提供這樣的服務,但沒有金融監管的基礎下,至2018年6月果然爆發問題,一週內42家關閉,還有負責人捲款潛逃,大規模倒閉潮湧現,眼見P2P平台已崩塌,恐引出更多經濟下行的風險,中國政府這時才進行監管,至2000年6,000多家業者全部清零,有人民哭喊「我們是人不是韭菜」,血本無歸的民眾對於金融科技業者的信任度降至冰點。

再觀察另一個高槓桿獲利的美夢是房地產,曾經也是中國拿來衝經濟的美好火車頭,銀行貸款賺錢、地方政府賣地賺錢、地產商賣房賺錢,人民是最後的接盤者,若房價持續上漲就一直有人接手買賣,這樣的買房似乎已不是為了住房的需求,而是轉變成為金融投資,不斷墊高的房價讓中國的年輕人買不起房,甚至要用「六個錢袋子」,也就是得用盡父母以及爺爺奶奶、外公外婆的積蓄,才可能買到一間房。

然而這樣的套路也不可能永遠美好,房子一直蓋而人口卻一直減少,空屋率高,市場留下高房價、高負債的風險,接著遭遇經濟下行,失業率飆升,人民還不上貸款、銀行停止貸款、地方政府發不出薪水、地產商跑路留下爛尾樓、金融系統性問題浮出水面,參與者全部受害,但這是20年前的局埋下的果。

這3個案例都隱約可看到,中國為了大國面子營造美麗的GDP數據,這些過度的刺激政策造成經濟數據膨漲卻不健康,各種創新的金融服務原本該是讓人民的生活更好,但現在看來似乎都背離了!

中國金融潛在問題多,年輕人對未來憂心

冰凍三尺非一日之寒,是過去種下的種種因,例如房市過度炒作、地方負債率偏高、金融業不透明等各項問題,當引爆開來,讓這串「美麗經濟」珍珠項鍊陸續破碎,恐怕就是中國特色社會主義的這條線繩無法承載,而線斷了!中國新一代的年輕人對未來感到憂心。

(作者:張嘉伶;本文由 台灣銀行家 授權轉載;首圖來源:shutterstock)